Инвесторы ожидают турбулентность на рынке облигаций США

Инвесторы считают, что спираль между американскими акциями и облигациями станет ключевым фактором, определяющим, продолжатся ли скачки, потрясшие рынки в этом году, в последние месяцы 2022 года, сообщает Bizmedia.kz со ссылкой на Reuters.

Инвесторы ожидают, что турбулентность на рынке облигаций будет продолжать вызывать волатильность на фондовом рынке

Индекс S&P 500 и казначейский индекс ICE BofA в третьем квартале подверглись распродаже, при этом S&P 500 снизился почти на 25% за год, а казначейский индекс ICE BofA — примерно на 13%. По данным BoFA Global Research, эти распродажи являются худшими с 1938 года.

Многие инвесторы говорят, что высокая доходность облигаций стала движущей силой недавнего падения фондового рынка, поскольку инвесторы корректируют свои портфели с учетом вероятности более сильного, чем ожидалось, ужесточения денежно-кредитной политики ФРС.

Форвардное соотношение цены к прибыли S&P 500 в последнее время снизилось, что произошло одновременно с резким ростом доходности базового 10-летнего казначейства США. Это говорит о том, что инвесторы все более пессимистично смотрят на фондовый рынок и ожидают более низких доходов в будущем.

Фондовый рынок не увидит роста

В статье обсуждается, как текущие процентные ставки влияют на фондовый рынок. Чарли МакЭллиготт, управляющий директор Nomura по стратегии кросс-активов, считает, что фондовый рынок не увидит положительного роста до тех пор, пока не будет устранена неопределенность вокруг процентных ставок. Он утверждает, что процентные ставки лежат в основе каждого актива на фондовом рынке, и пока их будущее не станет ясным, фондовый рынок не будет расти.

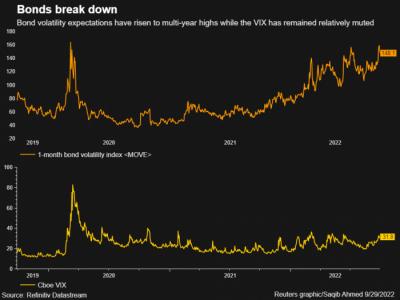

Волатильность американских облигаций в последнее время растет, причем колебания доходности казначейских облигаций привели к тому, что индекс оценки волатильности опционов на рынке облигаций США ICE BofAML (.MOVE) достиг самого высокого уровня с марта 2020 года. Между тем, индекс волатильности Cboe Volatility Index (.VIX) — так называемый «индикатор страха» Уолл-стрит — не смог преодолеть пик, достигнутый в начале этого года.

Даже аналитики Soc Gen удивлены тем, как сильно волатильность процентных ставок влияет на цены других активов. По мнению этих аналитиков, волатильность ставок была основным фактором волатильности межактивных цен. Несмотря на это, они продолжают внимательно следить за ситуацией в поисках дальнейших признаков нестабильности.

ФРС должна выиграть борьбу с инфляцией

Многие инвесторы считают, что дикие движения на фондовом рынке будут продолжаться до тех пор, пока не появятся доказательства того, что ФРС выигрывает свою борьбу с инфляцией, что позволит политикам в конечном итоге прекратить ужесточение денежно-кредитной политики.

Вероятность того, что центральный банк США повысит ставки на 75 базисных пунктов на заседании 2 ноября, увеличилась с 0% до 57%, согласно инструменту CME FedWatch. Рынки считают, что ставки достигнут пика в 4,5% в июле 2023 года, по сравнению с 4%, предполагаемыми месяц назад.

Предстоящие данные по занятости в США предоставят инвесторам информацию о том, начинает ли повышение ставок ФРС оказывать влияние на экономический рост. Кроме того, инвесторы ожидают сезона прибыли, чтобы оценить, насколько сильный курс доллара и нарушения в цепочке поставок влияют на прибыль компаний.

Настроение инвесторов для работы с акциями негативное

Настроение инвесторов в настоящее время негативное, многие предпочитают переждать колебания рынка, сохраняя высокий уровень наличности. За последнюю неделю розничные инвесторы продали акции с чистыми потерями в размере 2,9 миллиарда долларов, что является вторым по величине оттоком с марта 2020 года.

Некоторые инвесторы считают, что скоро может наступить разворот в акциях и облигациях, учитывая глубокое падение обоих классов активов. Они рассматривают любой из классов активов как привлекательную инвестицию, учитывая вероятность долгосрочной прибыли.

Аналитики JPMorgan отмечают, что высокая доля денежных средств может служить опорой как для акций, так и для облигаций, что, вероятно, ограничит будущий спад. Они добавляют, что это может означать, что инвесторы имеют ограниченный риск снижения в текущих рыночных условиях.

Четвертый квартал обычно является хорошим временем для доходности фондового рынка: с 1949 года средний прирост S&P 500 составляет 4,2%. Это следует из данных Альманаха фондового трейдера.

Повышения ставок ФРС снизит темпы роста

Вэй Ли, главный инвестиционный стратег инвестиционного института BlackRock, считает, что предстоящее повышение ставок ФРС может снизить темпы роста, в то время как замедление темпов ужесточения может навредить облигациям, поскольку инфляция станет более устойчивой.

Она считает, что сложный выбор, с которым сталкиваются центральные банки, приведет к новым рыночным потрясениям, и что акции развитых рынков и ценные бумаги с фиксированным доходом имеют недостаточный вес.

Лернер сказал, что акциям, возможно, еще есть куда падать, чем облигациям, потому что существует высокая вероятность рецессии в 2023 году.